引导险资“活水”流向实体经济

![[field:title/] [field:title/]](/images/defaultpic.gif)

金融支持实体经济,保险资金是一支不可忽视的力量。数据显示,到今年5月末,保险资金通过投资企业债券、股票等方式,直接投资制造业、科技等领域4.35万亿元,占保险资金运用余额的19.07%。

据银保监会负责人的最新公开表示,将持续深化保险资金运用的市场化改革,支持保险资金在依法合规、风险可控、商业可持续的原则下,加大对先进制造业和战略性新兴产业的长期资金支持。可以预见,后续保险资金对以制造业和战略性新兴产业为代表的实体经济支持力度将继续加码,会有更多的险资“活水”流向实体领域。

制造业和战略性新兴产业属于资金密集型行业,是国家经济发展的“国之重器”。推动这些行业发展需要长期有力的资金保障,而保险资金恰恰符合这一特点。保险资金使用期限长,具有资金流量大、连续性强等特性,非常适合投资产业基金。自2016年7月,《中共中央国务院关于深化投融资体制改革的意见》对险资直接投资产业基金提出支持意见后,监管层一直不失时机地为险资市场化运作“松绑”。2018年4月实施的《保险资金运用管理办法》,对保险资金运用范围和禁止投资领域作了明确规定。此后监管层又陆续出台了系列文件,不断引导保险资金在风险可控的前提下,建立起支持实体经济的多层次投资体系。

从整体看,监管层在支持保险资金运用上已经形成五大特色。一是拓宽产业基金资金来源。支持保险资金开展创业投资、基金投资,设立成长基金、新兴战略产业基金等私募基金,通过基金参与战略性新兴产业发展。二是加大股权直接投资力度。取消保险资金开展财务性股权投资的行业范围限制,加大对制造业长期股权性和资本性资金支持,与银行业金融机构形成错位发展和优势互补。三是强化对上市企业的融资支持。保险公司权益类资产配置监管比例由“一刀切”改为八档分级分类管理,最高可达总资产的45%。四是丰富市场中长期投资工具。引导保险资产管理公司发挥长期资金管理的优势,积极创设债权投资计划、股权投资计划等保险资管产品,以多元化的产品为制造业企业和基础设施项目提供融资支持。五是持续优化营商环境。

应该说,在银保监会坚持“放开前端、管住后端”的监管思路下,保险资金运用市场化改革已经取得了一定的成效。保险资金运用渠道不断拓宽,保险资金投资领域不断丰富,并建立起了以大类资产分类监管为基础、多层次比例监管体系。

作为长线资金的保险资金,在支持实体经济方面还有很大空间亟待开拓。在完善监管政策上,尚需修订保险资金投资金融产品政策,适度放宽保险资金投资创业投资基金和股权投资基金的要求,丰富产业基金和科创类基金长期的资金来源;在深化“放管服”改革上,应该优化资产支持计划发行程序,提升产品发行效率;在开展产品创新上,应该支持保险资产管理公司发起设立长期限产品,通过债权融资、股权融资、股债结合等形式,满足企业多元化融资需求。

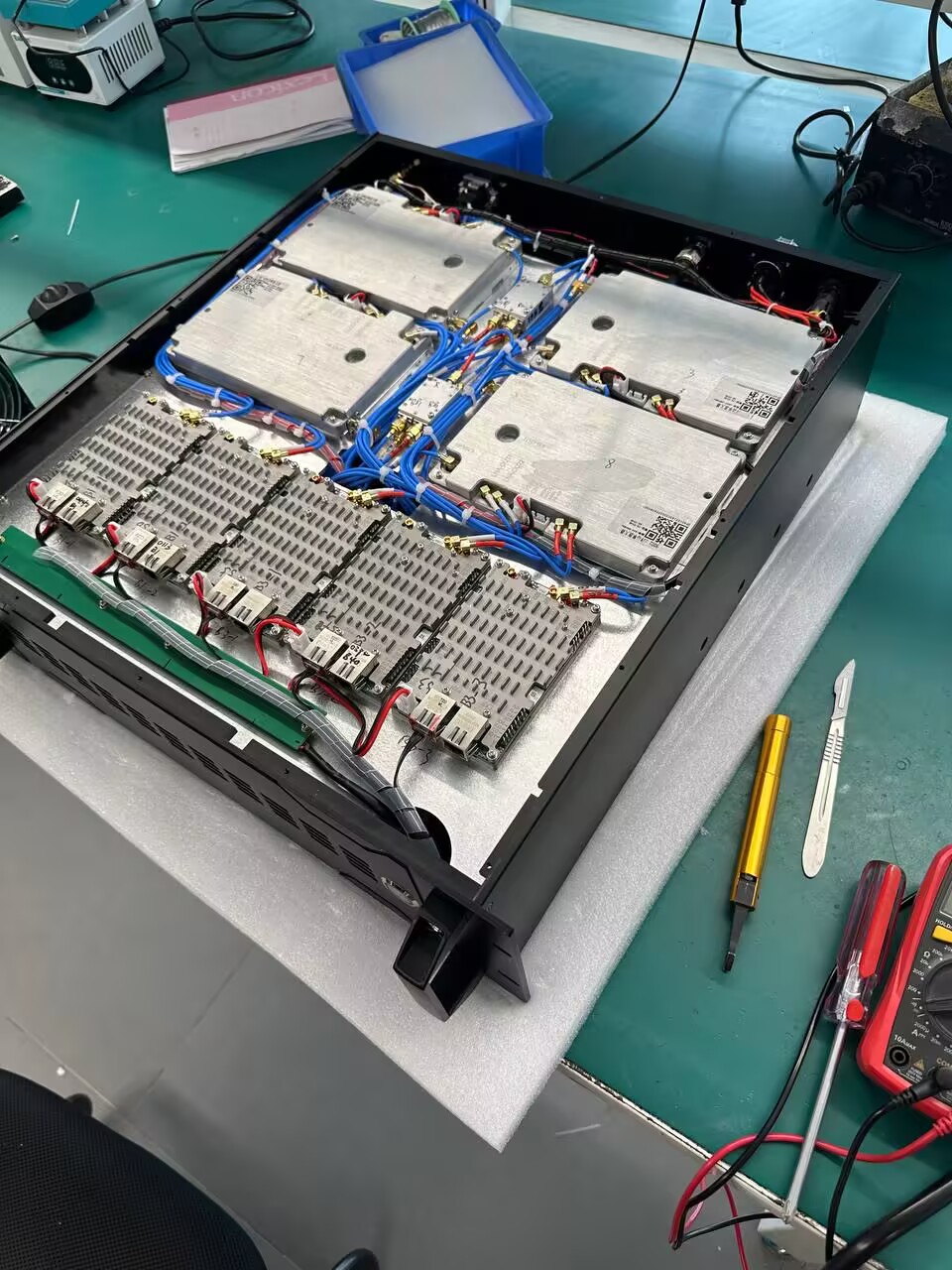

2025新版最强4G/5G伪基站短信群发设备 这是一台真正的4G伪基站机器,短信群发广播机输出真正的4G频率。这台机器已经内置了额外的4G5G模块减速机,具有向4G5G手机发送数据的超快能力。

短信字符:2000个字符

速度:高达20万条短信/小时*

半径:300米至5公里

多址接入:✅

内置Wifi:✅

100%免费:✅

发件人号码已解锁:✅

便携式:✅ 汽车支持:✅ 无限任务:最多5个任务 多操作员:✅ 多个ARFCN:单个 发件人姓名:✅ 自动ARFCN:✅ 即插即用:✅ IMSI缓存:✅ IMEI缓存:✅ 实际计数:✅ 即时消息✅

速度和半径取决于你周围的环境和你所在地区的人群。 尺寸大致相同的机器不可能获得更大的半径和速度。 我们是这一领域的领导者,正在为这一领域使用最好的硬件和最新的软件。 因此,我们可以保证我们的产品能够在真实数据中达到最大可实现的速度和半径。 ✅适用于各种商业短信广告:

-新推出楼盘,推广和销售新推出的物业,正在开发的楼盘和房屋。针对特定区域的潜在客户

-BC在线赌场,推广和吸引客户加入在线赌场游戏、在线娱乐、老虎机游戏、扑克、真人娱乐场等

-私人贷款,针对金融问题客户,金融问题客户,提供快速现金,快速贷款,即时贷款,私人贷款,许可贷款,金融贷款业务。

-酒店和SPA,推广酒店客房。酒店品牌。酒店水疗营销。

-餐厅和酒吧,夜总会,推广餐厅和酒吧菜单。商业品牌推广、餐饮营销、夜总会开幕式、品牌推广等

-购物中心,发送问候消息,基于位置的问候短信。

-政治家竞选营销、选举竞选营销、选举调查表。

-预警警报系统,灾害警报,紧急警报,海啸警报短信【政府预警系统】

2025 Lte 4G SMS Broadcast Machine Parameters:

1. Vehicle mounted or portable SMS bomber

2. 700 letters per message

3. Maximum power 120W

4. The coverage radius can reach 8km

5. Up to 50000 SMS messages can be sent per hour

6. Use numbers or letters as the sender's name

7. Simultaneous long-distance and short-distance transmission

8. You only need to set the configuration once to use it without restriction.

上一篇:“千里京沪一日还”成高铁标杆

- 国产手机强势崛起 产业链围绕AI加速布局2024/07/11

- 中方将采取必要措施维护网络安全2023/07/28

- 从一座沙盘,看见38平方公里的繁华2024/09/21

- 黑龙江省冰版画艺术联盟成立2023/11/15

- 消费信贷,助力消费恢复向好2023/06/22

- 1320亿件快递,如何发出去(经济新方位)2024/01/18

- 外交部:加拿大应拿出更大劲头彻查原住民遭受2021/07/04

- 外媒:中国在金砖机制中发挥引领作用2022/07/15