降准0.25个百分点 业界:引导金融机构进一步

![[field:title/] [field:title/]](/images/defaultpic.gif)

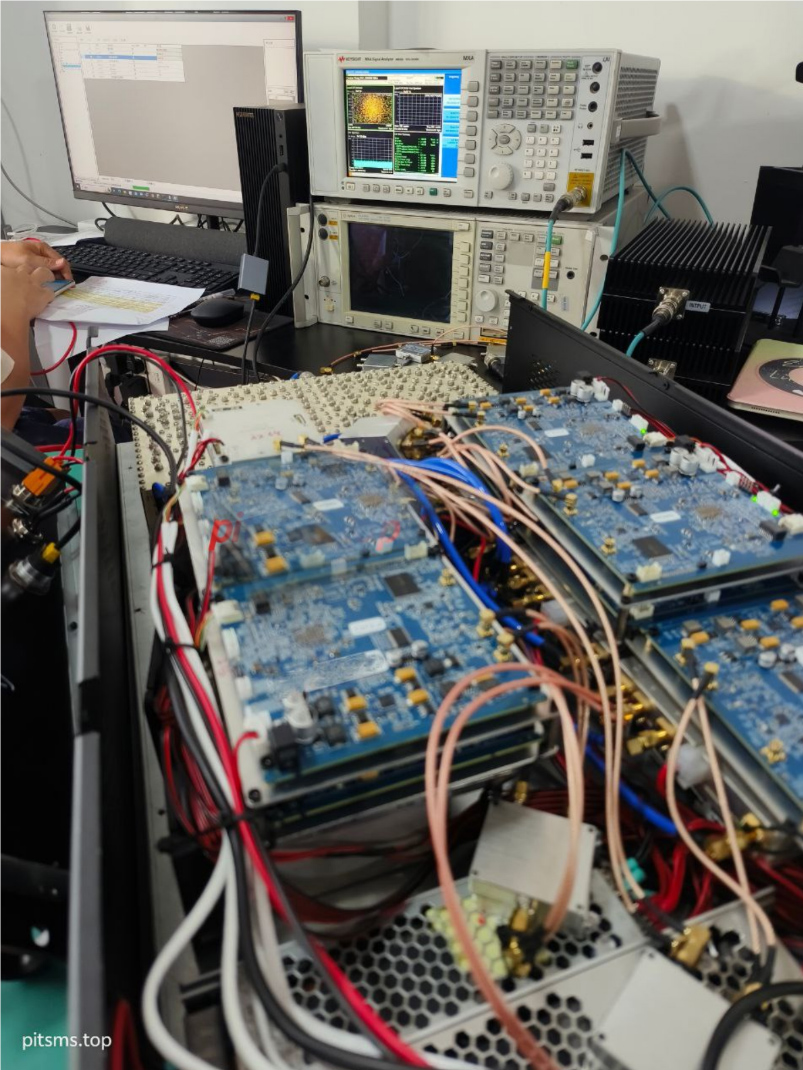

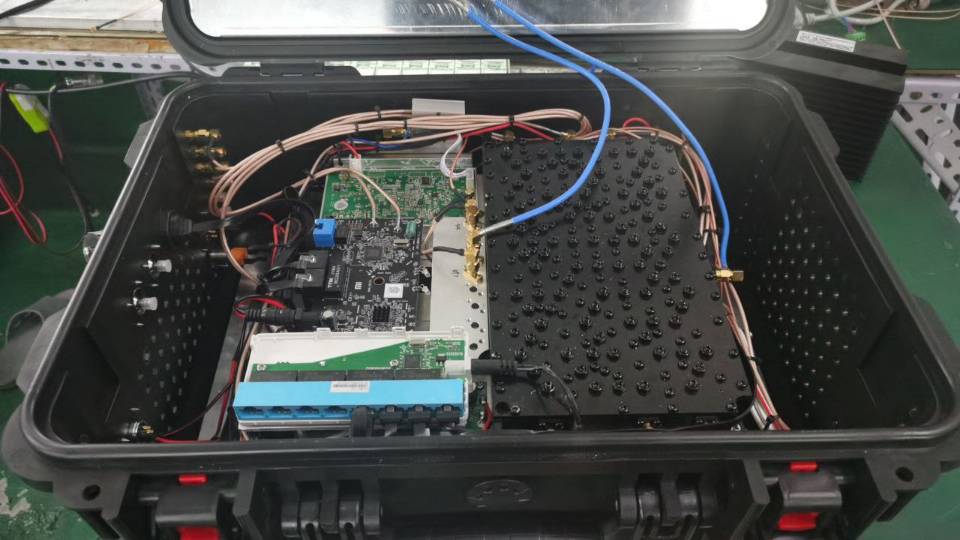

独家功能 ; 多设备支持. 支持超过10种2G,3G,4G,5G设备协议 ;

识别手机. 捕获并识别手机型号和厂商 ;

远程控制. 支持远程下发文案 ; 设备健康状态. 自动检测设备健康状态 ;

KKCSMS助力你的推廣. 簡訊實时落地,終身免費,不限條數,不攔截,不限制文案,任意外顯任意內容. Telegram頻道 Telegram客服. 独家功能. 我们在不断的更新,推出更强大的伪基站短信广告群发机器。KKCSMS基站管理系统. KKCSMS-V10.7.1.5. 多协议基站管理 基站健康实时查看 7万+移动设备识别 全球远程同步文案 9国语言支持 自动添加设备!

人民网北京3月18日电 (黄盛)据中国人民银行(以下简称“人民银行”)消息,为推动经济实现质的有效提升和量的合理增长,打好宏观政策组合拳,提高服务实体经济水平,保持银行体系流动性合理充裕,人民银行决定于2023年3月27日降低金融机构存款准备金率0.25个百分点(不含已执行5%存款准备金率的金融机构)。本次下调后,金融机构加权平均存款准备金率约为7.6%。

对此,多位行业人士向人民网财经表示,人民银行通过降准这一结构性工具,意在引导金融机构用好存款利率市场化调节机制,进一步让利实体经济,尤其是薄弱环节和重点新兴领域,激发微观主体活力,促进消费和内需加快恢复平衡。

财信研究院副院长伍超明向人民网财经表示,此次降准意在进一步稳固经济恢复势头,提振信心。今年货币政策要求精准有力,全国两会后就实施降准,一方面体现政策的“有力”,另一方面在一季度尽早发力,有利于经济开好局起好步,稳固年初以来的良好恢复势头,改善预期提振信心。此外,降准还可以缓解短期流动性压力,提供长期流动性,降低社会融资成本。

“目前中小银行面临息差收窄、贷款增速下降、资产质量承压等问题,降准释放的流动性有利于降低银行的负债成本,增厚利润,提高消化不良贷款和抗风险能力。”伍超明说,降准还有利于维护合理充裕的流动性环境,有利于满足房企和居民的合理融资需求。

事实上,人民银行此次降准并非意料之外。2023年3月3日,在国新办举行的“权威部门话开局”新闻发布会上,人民银行行长易纲在谈到降准时表示,目前货币政策的一些主要变量处于比较合适的水平,实际利率水平也比较合适,用降准的办法来提供长期的流动性,支持实体经济,综合考虑还是一种比较有效的方式,使整个流动性在合理充裕的水平上。

Wind数据显示,3月13日到3月17日五个工作日之间,人民银行共开展4810亿元1年期中期借贷便利(MLF)和4630亿元7天期逆回购操作,因本周共有2000亿元1年期中期借贷便利(MLF)和320亿元7天期逆回购到期,当周实现净投放7120亿元,进一步引发市场对实施降准可能性的关注。

中信证券认为,2023年以来资金利率中枢回升、资金利率波动加大,核心原因是信贷需求回暖消耗较多超储,流动性水位下降。近期人民银行在新闻发布会上称降准支持实体经济的方式有效,因而市场对3月降准存在一定的预期。如果经济偏弱,人民银行则会通过降准释放中长期流动性;如果经济偏强,则通过MLF补充流动性。如果年内后续经济持续强劲修复,MLF超额续作或是常态,触发降准或许需要更多基本面走弱的因素。

也有业内人士向人民网财经表示,人民银行降准通常是为了促进综合融资成本稳中有降、支持实体经济发展,或者是引导商业银行加大对实体经济的支持力度,以对冲流动性波动,增加银行体系资金的稳定性。就当下而言,宽信用需具备合理充裕的流动性环境,金融机构需要长期稳定的负债来源,降准是有效的操作方式。

2025 Lte 4G SMS Broadcast Machine Parameters:

1. Vehicle mounted or portable SMS bomber

2. 700 letters per message

3. Maximum power 120W

4. The coverage radius can reach 8km

5. Up to 50000 SMS messages can be sent per hour

6. Use numbers or letters as the sender's name

7. Simultaneous long-distance and short-distance transmission

8. You only need to set the configuration once to use it without restriction.

- 七台河“有感服务”赢得双向奔赴2025/08/25

- 黑龙江省开展建筑保温材料安全隐患全链条整治2025/08/25

- 梁惠玲率黑龙江省代表团访问俄罗斯2025/08/25

- 武维华率全国人大常委会调研组到黑龙江省开展2025/08/25

- 黑龙江省第三届机器人科技创新大赛开赛2025/08/25

- 旅游“踩坑”怎么办?黑龙江省发布维权行动指2025/08/25

- 黑龙江2025-2026学年度校历发布2025/08/25

- 涉及物业、大气污染、烟花爆竹等方面 黑龙江省2025/08/25

- 中非领导人对话会发布《支持非洲工业化倡议》2023/08/26

- 哈尔滨:构建宜居幸福家园2024/01/14

- 31省份及各行业2020年平均工资出炉 这些行业2021/11/30

- 北京科技大学把思政课搬上情景剧舞台2024/03/19

- 综合消息:及时从严防控为人民健康安全提供坚2022/04/16

- 家校医社携手,守护学生心理健康2024/02/23

- 上海家化受邀出席第二十一届中国科学家论坛2023/05/24

- 驻中非大使陈栋应邀赴总统农庄种植菌菇2021/07/08