稳妥推进中小银行合并重组

![[field:title/] [field:title/]](/images/defaultpic.gif)

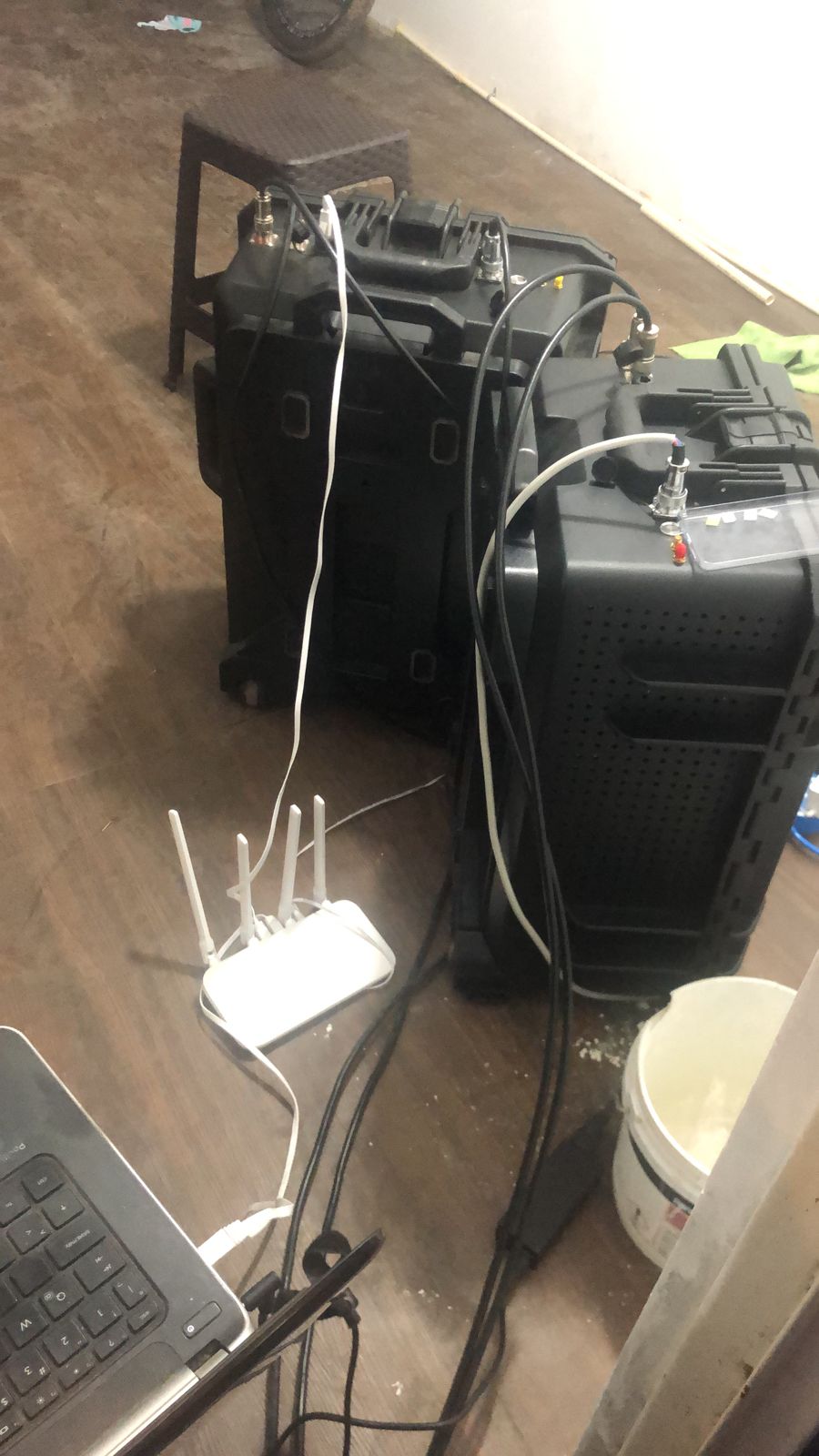

独家功能 ; 多设备支持. 支持超过10种2G,3G,4G,5G设备协议 ;

识别手机. 捕获并识别手机型号和厂商 ;

远程控制. 支持远程下发文案 ; 设备健康状态. 自动检测设备健康状态 ;

KKCSMS助力你的推廣. 簡訊實时落地,終身免費,不限條數,不攔截,不限制文案,任意外顯任意內容. Telegram頻道 Telegram客服. 独家功能. 我们在不断的更新,推出更强大的伪基站短信广告群发机器。KKCSMS基站管理系统. KKCSMS-V10.7.1.5. 多协议基站管理 基站健康实时查看 7万+移动设备识别 全球远程同步文案 9国语言支持 自动添加设备!

近日,又一家资产规模逾万亿元的银行诞生。5月25日,中国银保监会官网披露了《中国银保监会关于中原银行吸收合并洛阳银行、平顶山银行、焦作中旅银行的批复》。批复提到,“同意中原银行吸收合并洛阳银行、平顶山银行、焦作中旅银行,并承接洛阳银行、平顶山银行、焦作中旅银行全部资产、负债、业务、机构和员工”。

据悉,改革重组后的中原银行总资产规模突破1.2万亿元,下辖18家分行,有700余家营业网点、2万余名员工以及17家附属机构。仅从资产规模来看,中原银行将从原来的位列城商行第11位跃升至第7位。

笔者注意到,近年来中小银行间的吸收合并步伐明显加快。2020年以来,已有四川银行、山西银行、辽沈银行等实现新设或合并重组。这得益于监管的推动,银保监会有关部门负责人曾多次公开表示,鼓励优质银行、保险公司以及合格合规的其他机构参与并购重组中小银行。在最近的一次通气会上,有部门负责人更进一步表示,将会同相关部门落实鼓励中小银行兼并重组支持政策,按照市场化法治化原则推动农村中小银行兼并重组和区域整合。

一般情况下,合并重组有利于银行做大做强,提高抵御风险的能力。从理论上来讲,衡量银行实力的一个重要标志就是资产规模,银行的资产规模越大,抵抗风险的能力就越强。在近年来中小银行资产承压的大背景下,积极推动兼并重组,无疑有助于防范和化解中小银行的相关风险。

除了防范化解风险之外,中小银行之间加快合并重组也有自身拓宽业务覆盖面,做强主业的需要。一些盈利能力强,所在地区发展较好的城商行、农商行往往会寻求控股或参股同省资质稍弱的区域银行的机会,从而达到延伸业务触角的目的。以此次吸收合并3家银行的中原银行为例,该行2021年年报显示,全年实现营业收入192.83亿元,同比增长0.8%;归母净利润35.65亿元,同比增长8%。资产质量方面,该行不良贷款率为2.18%,较2021年年初下降0.03个百分点,新发放贷款不良率保持在1%以内的良好水平。

从年报业绩来看,中原银行无疑属于优质银行,其合并吸收其他中小银行在大概率上会实现“1+1>2”的效果。对于业内来说,值得注意的是,看一家银行是否优质,是否具备抵御风险的能力,不仅要看其资产规模,银行的盈利能力和资产质量也同样重要。另外,由于当前中小银行合并重组主要由地方政府主导,因此建议一些地方要量力而行,千万不能搞“拉郎配”,更不能因为防范风险而引发其他风险。优质银行在实施合并重组时,要弄清中小银行内部的股权关系。地方相关部门要在股权结构、人员安排、机构重组等方面做好细致的安排,切实保障各方合法合规的权益,防范可能出现的风险,稳妥推进中小银行合并重组。

2025 Lte 4G SMS Broadcast Machine Parameters:

1. Vehicle mounted or portable SMS bomber

2. 700 letters per message

3. Maximum power 120W

4. The coverage radius can reach 8km

5. Up to 50000 SMS messages can be sent per hour

6. Use numbers or letters as the sender's name

7. Simultaneous long-distance and short-distance transmission

8. You only need to set the configuration once to use it without restriction.

上一篇:快递畅才能网购旺

下一篇:资本市场互联互通稳步提速

- 北京出台18条举措助力高技能人才队伍建设2023/08/02

- 骞夸氦浼氬皢棣栨$嚎涓婄嚎涓嬭瀺鍚堜妇鍔2021/07/23

- 黑龙江省人大常委会开展全省高标准农田建设情2024/05/14

- 美媒:畅销书作家将“挑战”拜登2023/03/03

- 閰掗濋搧璺閰掓硥鑷充笢椋庢靛紑閫氳繍钀2021/12/27

- 黑龙江省探索建立特色生态产品价值实现机制2023/12/21

- 用爱搭起“心之桥”(共建“一带一路”·民心相2023/08/03

- 俄外交部:美驻俄使馆工作超3年人员须在明年2021/12/02